日本企業の株主の裾野が広がってきた。東京証券取引所などが7日発表した2020年度の株式分布状況調査によると、21年3月末の個人株主数は1年前から308万人増えて過去最高の延べ5981万人になった。過去の失敗体験にとらわれない若年層が、新型コロナウイルス禍で相場が下落した局面で参入している。 コロナ禍で若手が参入、個人株主308万人増 東証調査: 日本経済新聞

興味深いニュースが出ていましたので、取り上げておきたいと思います。

興味深いニュースが出ていましたので、取り上げておきたいと思います。

これまでなかなか進まなかった『貯蓄から投資』ですが、ここに来て流れが変わってきているようです。いつの間にか個人の株主数が6000万人、人口の半分が株主になっている!と思ったのですが、東証のデータにしっかりと注意書きがされていました。

(注)本調査における株主数の集計においては、上場会社間の名寄せができないため、各上場会社の株主数を単純に合算した「延べ人数」を用いている。具体例で説明すると、ある個人株主が1人で10銘柄を保有している場合に、全体の集計値の算出において、1 人の株主が複数銘柄保有していることが認識できないため、各銘柄の株主数を単純に合算することとなり、結果として個人株主数10名としてカウントしている。

※PDF:2020年度株式分布状況調査の調査結果について

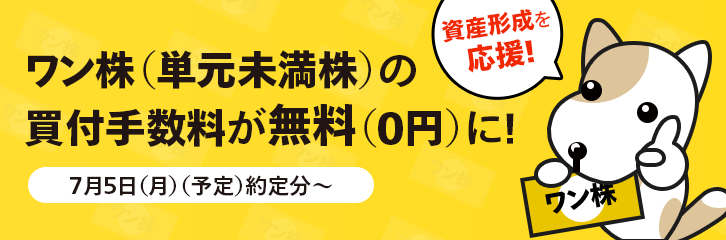

ネット証券だけも300万口座増えている!

こういうデータもしっかりと把握できるようになって欲しいところでありますが、投資されている方は着実に増えているようです。大手ネット証券の口座開設数は大きく伸びているようです。

SBI証券 543万 → 681万口座(+138万口座)【資料請求】

楽天証券 376万 → 508万口座(+132万口座)【資料請求】

マックス証券 186万 → 194万口座(+8万口座)【資料請求】

松井証券 124万 → 133万口座(+9万口座)

auカブコム証券 115万 → 127万口座(+12万口座)

※SBI証券 2021.3月期 決算説明資料より

今回のデータは、個人の株主数データではありましたが、投資信託からスタート(優遇制のある、iDeCoやNISAを使うと良い!)するのも方法ですし、企業型の確定拠出年金を使い、いつの間にか投資家になられた方がおられるかもしれませんが、リスクが取ったことによって、明るい将来が近づくことを願っています。

私もしっかりと、投資が続けられるように頑張りたいと思います。