利益重視のレバレッジ経営に注意というか、ROEと言う指標を、僕はあまり見ないようにしているのですが、

今回は、ROEを分解して、良いのか悪いのかを簡単にチェックしてみたいと思います。

分解してみるとROEって分解してこその指標だと感じました。特に過去と見比べるとその企業が良くなったのか悪くなったのかが見えて来そうです。

なので、これからは、ROAと分解したROE使って行こうと思います。

ROE=収益性×効率性×負債の活用度

と、なっていますので、一つずつ見ていきます。

- 収益性(売上高純利益率)

- よく使う経営指標ですね。 この数字が大きいほど基本的には良い経営って事になりますので、上がって行って欲しい数字ですね。

- 効率性(総資本回転率)

- 保有資産を売上げに対して上手く活用できているかの数字になります。 通常は、%でださずに1.08回と言った数字で出すんですが、判りやすく100を掛けて%で表示しています。

大きな企業になるほど資産が大きくなる傾向がありますが、目安としては100%を越えて欲しいところです。 - 負債利用度(総資産/自己資本)

- 自己資本比率とは、逆の算出になっています。この数字が小さい(100%)に近い方が負債が少ない経営、大きい方がレバレッジを使った経営をしていると言うことになります。

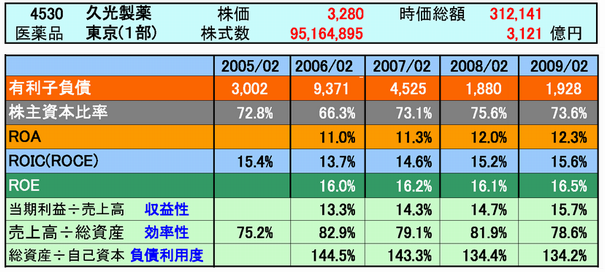

そんな訳で、手元にあった4530:久光製薬で、実際に見てみます。

パッと見た感じでは、

収益性は、毎年向上(13.3%→15.7%)しているので非常に良い経営をしているのではないでしょうか。

効率性は、100%を切っており、上手く活用されていないようです。 医薬品セクターはお金持ちの企業が多いので、そこら辺が少し引っ張っているのかも知れません。

活用度は、ほぼ無借金経営なので、数字は低くなっていますし、毎年下がって来ているので良い感じではないのでしょうか。

結論:

ROEは、ちょっとだけ向上(16.0%→16.5%)と、少し物足りない感じですが、収益性は向上し負債の活用度は下がっていますので、ROEの見た目以上に経営が上手く行っているのではないでしょうか。

(間違ってたら教えてください・・・。)

と、ちょっと面倒くさいですし、ROICも分解しちゃえば、同じような見方になると思うんですが、分解すると経営がどうなっているか非常に判りやすそうなので紹介してみましたです。