今回はちょっと面白い指標(PSR)を使った本を読んでみました。ちょっと古い本の翻訳なんですが、勉強になったです。

少し前の、市場シェアと長期潜在利益も、この本です。

PSRとは、時価総額を売上高(できれば前四半期〜前々々々四半期までの4期分の合計)で割ったものになります。

面倒な時は、時価総額÷売上で・・・(汗)

利益で判断する時は、PER(時価総額÷純利益)になりますが、使いかたは同じく、PSRも「低い時に買って、高くなった時に売る。」になります。

注意しなくていけない部分が色々と書かれているのですが一番のポイントとしては、

収益力あって、またはシェアを持っていた企業を、問題を抱え売上げが落ちた事により、売られて安くなった企業を買うって事のようです。

PERだと、特別利益や特別損失の影響がありますので、PERよりはましな指標だと思いますが、これだけではなく組み合わせて使った方が良いようです。

使った方が良さそうなのですが、非常に気になる点が・・・・。

海外の売上げが多い企業は・・・・? 今年の状況だと一時期に比べ円高になっていますよね。円高によって売上げが減ったのか、収益力がなくなったのか・・・。

まぁー迷った時は使わずに、内需企業に使っていけば良いですかね・・・(汗)

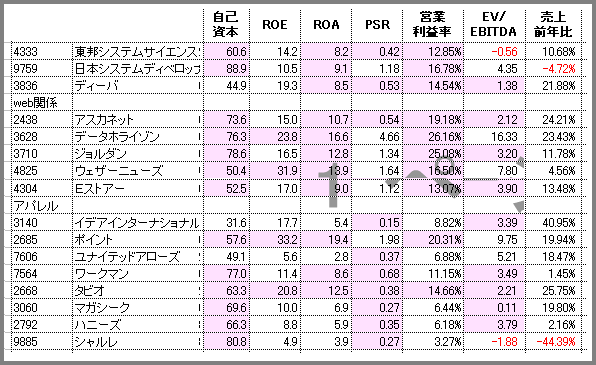

とりあえず、手元にあった企業の一部を一覧にしてみました。

他に注意点としては、出てきた、PPR(時価総額÷研究開発費)などは、米国会計基準なのでちょっと判断しにくい所です。

PSRについても適用しにくい規模の企業(時価総額の大きい企業)や、セクター(金融や商社)などもあるようです。 ただ、それが最後にチョロッと書いてあるだけなのはちょっとマイナス点ですね。

もっと検証などにページをさいて欲しかったような気がします。

でも、見方については勉強になったポイントが多い本でした。 本に書いてあるように、収益力がある企業の凹んだ時に買っていく手法になります。なので、僕としてはもっと、そう言った企業を見る力を養って行かねばデス。