始めるときには半年間悩んだのですが、いざ始めるとそっと見守るだけのiDeCo(個人型確定拠出年金)。なんとか10年以上継続することができました。

iDeCoを移換することになるので、その前にこれまでを数字で振り返ってみたいと思います。

改めて好調だった相場に感謝です

始めた当初は自営業。かつリーマンショック後で、仕事面でもお金面でも不安を感じているときでした。 わかりやすい書籍もありませんでした。

今では良い書籍がたくさんありますので、うらやましいです。

途中経過を見てみますと、約280万円の投資にたいして、年率換算で 8%以上のリターンだったようです。iDeCoの場合は、口座管理手数料がかかりますので、実際の積立額は少なくなってしまいます*1

途中経過を見てみますと、約280万円の投資にたいして、年率換算で 8%以上のリターンだったようです。iDeCoの場合は、口座管理手数料がかかりますので、実際の積立額は少なくなってしまいます*1

手数料を考慮した実質の積立額から見ると、9%を超えていたことになります。

さらにさらに、個人型確定拠出年金には、税制優遇のメリットである所得控除がありますので、これによって所得税・住民税の還付がございます。*2

節税効果を評価額に上乗せしてあげると、結果的には 10%を超えるリターンという途中経過となりました。 運用のテクニックではなく、完全に相場に助けられた10年でした。

相場に居続けることで得た結果だと思います。

| 投資額 2,865,000円 | |

|---|---|

| 投資期間 | 2009年4月~(12年目) |

| 現在の評価額 | 5,395,957円 |

| リターン*3 | 8.85% |

| 口座管理手数料累計*4 | ▲59,347円 |

| リターン(手数料控除後) | 9.12% |

| 実質的なリターン*5 | 10.26% |

| 所得税・住民税の還付累計額(おおよそ) | 463,000円 |

税制優遇の効果で年率1%もの効果が上乗せされているのは、かなり大きいのではないでしょうか。 この制度があまり使われていないのは本当にもったいないと感じます。

ちなみに確定拠出年金を移換するとめっちゃ悲しくなります

移換すると、これまでの積立たお金、拠出金の情報に加え損益のがなくなり、今回でいうと 移換時の約530万円が拠出金として計算されます。

運用成績が”0%"からのスタートとなります。ちゃんとメモしておかないと、自分が出したお金が分からなくなるのは、ちょっと残念。

気持ち新たに頑張って継続していきたいと思います。

![税金がタダになる、おトクな 「つみたてNISA」「一般NISA」活用入門 [ 竹川 美奈子 ] 税金がタダになる、おトクな 「つみたてNISA」「一般NISA」活用入門 [ 竹川 美奈子 ]](https://thumbnail.image.rakuten.co.jp/@0_mall/book/cabinet/4699/9784478104699.jpg?_ex=128x128)

![行列のできる人気女性FPが教える お金を貯める 守る 増やす超正解30 [ 井澤 江美 ] 行列のできる人気女性FPが教える お金を貯める 守る 増やす超正解30 [ 井澤 江美 ]](https://thumbnail.image.rakuten.co.jp/@0_mall/book/cabinet/3516/9784492733516.jpg?_ex=128x128)

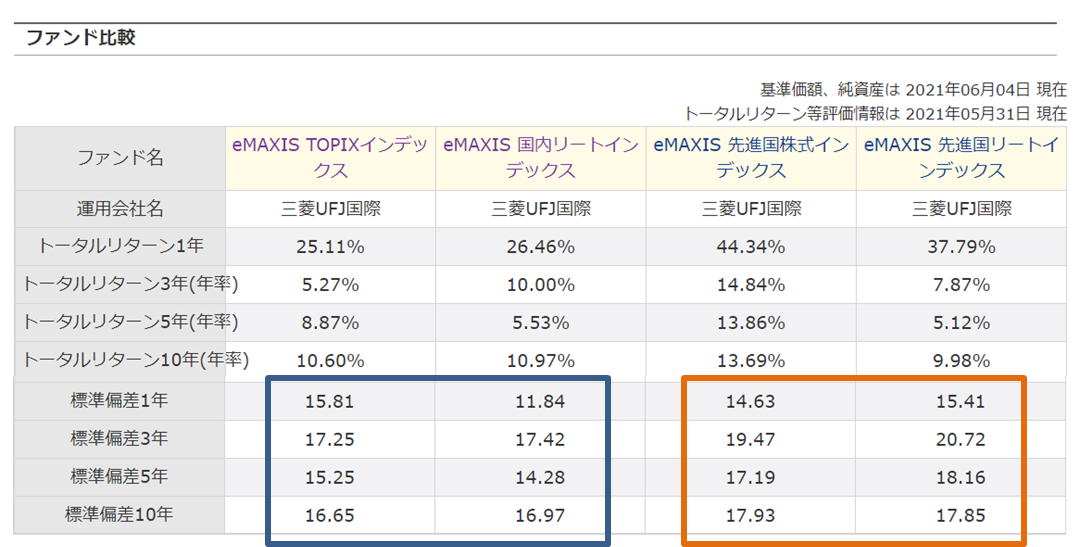

バランスファンドにはREITが入っている商品も多くあります。REITが入っているのが、「気に入っている」「気にならない」のであれば問題はないかと思います。

バランスファンドにはREITが入っている商品も多くあります。REITが入っているのが、「気に入っている」「気にならない」のであれば問題はないかと思います。

![14歳の自分に伝えたい「お金の話」 [ 藤野英人 ] 14歳の自分に伝えたい「お金の話」 [ 藤野英人 ]](https://thumbnail.image.rakuten.co.jp/@0_mall/book/cabinet/1527/9784838731527.jpg?_ex=128x128)